我国医美行业渗透率不断提升、用户数量持续快速增长、产品类型不断丰富,正处于快速发展阶段。摩熵咨询编纂的《2024医美注射材料市场发展分析报告》聚焦于医美注射领域,旨在从原理、分类、产品组成、产品性能、品牌售价、市场规模、竞争格局、产品优势及风险,对玻尿酸、胶原蛋白、再生材料、肉毒素四类医美注射材料进行系统阐述、全面盘点,揭示行业发展现状,挖掘增长潜力,展望注射类医美广阔的市场前景。

一、中国医疗美容行业概览

1. 定义与分类

医疗美容是指运用手术、药物、医疗器械等医学技术方法对人的容貌和人体各部位形态进行的修复与再塑。通常将医疗美容分为手术类和非手术类,手术类常见的有重睑手术、外科隆鼻手术、隆胸手术等。非手术类可分为光电类、注射类,光电类主要采用超声、射频、激光、脉冲光等医疗设备作用于皮肤不同层次来美容;而注射类则通过皮下注射玻尿酸、胶原蛋白、再生材料、肉毒素来改善外貌,本报告研究范围为注射类医美。

2. 我国医美行业发展现状

非手术类增速快,中小民营机构医美处于市场主导地位。我国医美行业处于快速发展期,医疗美容服务市场的渗透率不断提升,一线城市医疗美容渗透率较高,超20%,二线城市将近10%,三线城市约为5%。

国内医疗美容用户规模已超过2000万人,2023年市场规模达到1809亿元,非手术类增速快,其中注射类医美市场规模达269亿元。中国合规注册的医疗美容机构超1.5万家,市场集中度较低,中小型民营医美机构处于主导地位,非正规机构较多。终端消费时,医师多点执业或“飞刀”手术现象较为普遍。

3. 医美注射类材料市场占比

玻尿酸、肉毒素市场占比高,胶原蛋白、再生材料增速快。玻尿酸和肉毒素使用广泛、应用成熟、应用频率最高,所以市场规模最大,但近些年增速放缓,2023年市场规模占比分别为38%、30%。再生材料效果自然渐进、维持时间长,作为最新兴、先进的医美注射材料,增速最快,市场份额持续提升。胶原蛋白市场占比较为稳定,在治疗泪沟及黑眼圈方面有独特优势,以大约22%的增速持续稳步增长。

4. 医美注射材料四大品类对比

玻尿酸、肉毒素应用成熟,胶原蛋白、再生材料效果长久。

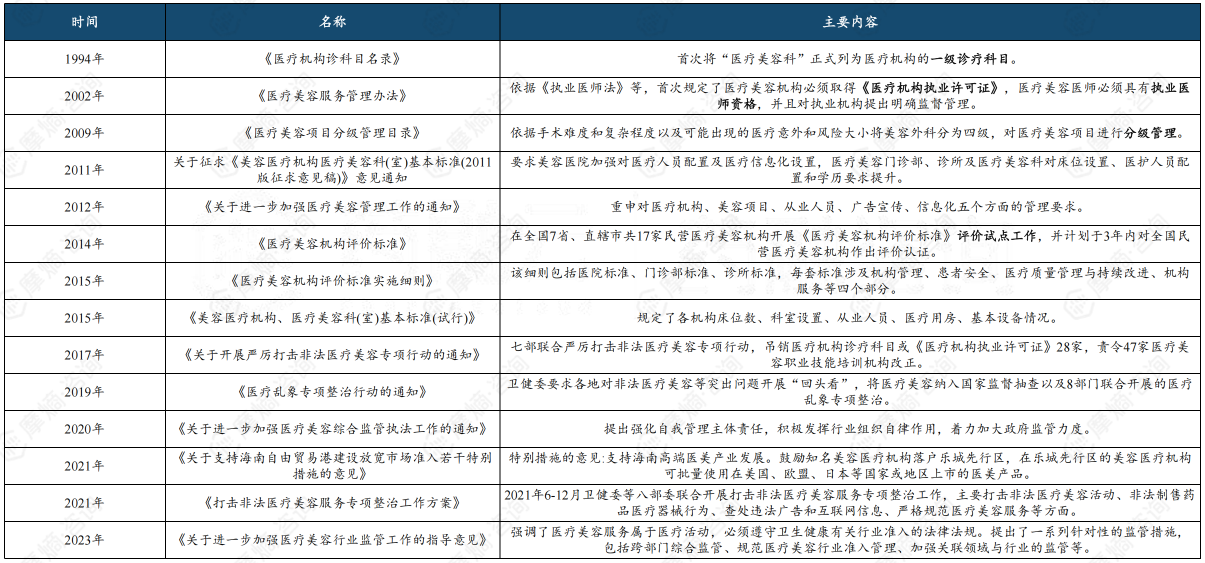

5. 行业政策监管不断出台并落实,规范医美行业良性发展

二、玻尿酸行业发展现状及市场格局分析

(一)玻尿酸保湿能力极强,在医疗、护肤领域应用广泛,主要通过微生物发酵法生产

1. 定义及特点

玻尿酸(Hyaluronic Acid,HA),又称透明质酸,是一种天然存在于人体内的直链高分子量多糖体,其分子结构主要由N-乙酰氨基葡萄糖以及D-葡萄糖醛酸两种单体交替连接而成,主要分布在皮肤、结缔组织、眼球玻璃体以及关节液中。我们日常提及的“玻尿酸”通常指其稳定的钠盐形式,即透明质酸钠(Sodium Hyaluronate)。玻尿酸具有极佳的保湿能力,能够吸收自身重量数百倍的水分,有助于维持皮肤的弹性和柔软性,同时还能促进伤口愈合和减少炎症。

2. 生产工艺

玻尿酸工业化生产主要依赖微生物发酵技术和动物组织提取技术。

- 微生物发酵法:技术更为先进,是目前的主流生产方法。利用链球菌等特定微生物菌株,通过发酵、分离、纯化等步骤,能够得到产量可控、质量稳定、安全性高的玻尿酸分子。

- 动物提取法:目前常用的动物组织有脐带、公鸡冠等,其原料来源不稳定,成本高,难以满足大规模生产需求,且有引发人体免疫反应的风险。

3. 下游应用领域

- 医疗美容(消费医疗):常被用作填充剂,用于去除皱纹、改善面部轮廓等。

- 医学治疗(严肃医疗):用于眼科手术、骨科治疗等领域,例如作为眼药水成分或关节炎治疗中的润滑剂。

- 化妆护肤:广泛应用于各类护肤品化妆品中,帮助改善干燥肌肤,增加皮肤光泽度,是玻尿酸下游应用市场占比最高的领域。

(二)医美注射用玻尿酸主要为凝胶态,添加盐酸利多卡因可提升体验感

1. 产品形态及组成

医美注射用玻尿酸主要成分为经交联的透明质酸钠和/或未经交联的透明质酸钠,需搭配注射针使用。有凝胶或溶液两种形态,凝胶形态为主导,占比超90%。

凝胶类,通常由透明质酸钠、氯化钠、磷酸盐氯化钠缓冲体系以及注射用水组成,部分产品还会添加盐酸利多卡因、羟丙基甲基纤维素(HPMC)。

溶液类,通常由非交联的透明质酸钠、L-肌肽、甘氨酸、丙氨酸、脯氨酸、盐酸赖氨酸、亮氨酸、维生素B2、磷酸盐氯化钠缓冲体系、注射用水中的部分成分组成。部分产品还会添加羟丙基甲基纤维素(HPMC)以提升填充效果、改善注射体验。

2. 重点成分及功能

医美注射用玻尿酸的重点成分:经交联的玻尿酸、未经交联的玻尿酸、盐酸利多卡因、羟丙基甲基纤维素(HPMC)。

(三)不同分子量的玻尿酸的组成、性能、注射层级、用途存在明显差异,大分子价格更高

大分子玻尿酸交联程度高,质地硬,具有较强的支撑力和塑形能力,常用于深层填充塑形;中分子玻尿酸较柔软,兼具一定的支撑力和体积填充效果,常用于软组织填充和除皱;小分子玻尿酸,渗透能力强,支撑力相对较弱,常用于保湿和改善细纹。

大、中、小分子玻尿酸特点

通常情况下,同一厂家同一品牌的玻尿酸价格排序为:大分子>中分子>小分子,单相交联>双相交联>非交联。

玻尿酸交联类型对比

(四)我国玻尿酸注射市场规模超百亿元,近五年复合增速约25%,市场仍暂由外资主导

1. 市场现状

我国是全球最大的玻尿酸原料国:我国玻尿酸领域起步较晚,但凭借先进的制作工艺和颇具竞争力的价格快速占据全球市场,已成为全球最大的玻尿酸原料生产销售国。

上游原料企业逐渐往下游终端领域拓展业务:随着中国玻尿酸产业的发展和原料端竞争加剧,上游原料企业也在不断深化医玻尿酸终端产品的创新研发,往产业链下游拓展。

2023年我国玻尿酸注射市场规模达103亿元:2023年我国玻尿酸注射市场规模约103亿元,近5年复合增速为25%,未来玻尿酸注射市场将稳定增长。

2. 竞争格局

医美注射用玻尿酸市场仍以进口产品为主:我国虽是全球最大的玻尿酸原料生产销售国,但是玻尿酸终端产品市场占比仍旧有待提升。中国玻尿酸医美注射产品市场国产化率超30%,但仍存在较大提升空间。

主要有4家外资企业、3家本土企业主导市场:目前艾尔建是业内龙头,外资企业中以美国艾尔建、瑞典Q-Med、韩国LG、韩国Humedix市场占比领先。中国共有15家本土企业布局医美透明质酸填充剂产品,其中爱美客、华熙生物、昊海生科位列前三。根据2024年半年报,爱美客溶液类及凝胶类注射产品半年度营收达16亿元,华熙生物皮肤类医疗产品则收入5.55亿元。

高端产品由外资主导,国产品牌单价较低:国产品牌主打中低端路线,产品单价较低,最低200元/支起步,在小分子和中分子领域竞争更为激烈;外资品牌则主导中高端产品,艾尔建旗下“乔雅登”主导着万元以上的高端市场。

(五)共有32家企业获批了69款医美注射用玻尿酸产品,进口产品数量略微占优

截至2024年10月31日,经NMPA批准的有效期内的医美注射玻尿酸产品共有69款,其中国产产品30款、海外进口37款,港澳台产品2款,均为微生物发酵法制备。共有15家中资企业、15家外资企业、2家港澳台企业活跃于中国市场。

(六)进口玻尿酸主流产品盘点:乔雅登、瑞蓝单价最高;韩国产品价格相对低

(七)国产玻尿酸主流产品盘点:爱美客、华熙生物、昊海生科是国产玻尿酸主流产品

(八)玻尿酸安全性高、应用成熟、结果可逆,但维持时间较短,可能会发生丁达尔效应

1. 玻尿酸优势

- 生物相容性高:玻尿酸是一种天然存在于人体内的物质,具有良好的生物相容性,很少引起过敏反应。

- 临床安全性高:注射用玻尿酸的制作工艺和医美应用已经超过三十年,是非常成熟的材料,安全记录较好,副作用较少。

- 效果即时:玻尿酸注射后可以立刻见效,对于容貌的修正效果肉眼可见、立竿见影,操作简单且无恢复期。

- 结果可逆:若对效果不满意,可以注射透明质酸酶溶解已注入的玻尿酸,调整或完全恢复原貌。且玻尿酸会逐渐被人体吸收,一段时间后重新注射可调整效果。

2. 玻尿酸缺点/风险

- 可能效果欠佳:注射过量或不均,可能形成暂时性的硬结或不平整,导致面部表情僵硬或不自然。在皮肤较薄的部位浅层注射较多,会发生丁达尔效应,在光线照射下呈现出淡蓝色。

- 维持时间较短:会逐渐被身体吸收,通常只能维持4-18个月,需要定期重复注射,累积成本高。

- 可能的副作用:注射时可能会引起短期的红肿、刺痛、淤青、不均匀分布、过敏等,通常是暂时性的。在极少数情况下,可能会发生感染等严重的副作用。

- 可能的并发症:注射过程中若不慎将玻尿酸注入血管,可能导致血管栓塞,造成皮肤坏死甚至失明等严重后果,国内外均有报道此类病例,根据相关数据,玻尿酸注射后出现严重并发症的比率为0.06%。

三、胶原蛋白行业发展分析及市场格局分析

(一)胶原蛋白具有极稳定的三螺旋结构,在止血、创面修复、医美注射领域应用广泛

1. 定义及结构

胶原蛋白是一种大型、结构复杂的蛋白质,也是人体含量最多的结构蛋白,约占机体总蛋白含量的30%,主要存在于皮肤、骨骼、肌腱、血管系统、肌肉结缔组织中,是细胞外基质的重要成分。

胶原蛋白常由三条多肽链组成,这些链以特定的方式缠绕形成右手超螺旋结构,这种三螺旋结构赋予了胶原蛋白极高的稳定性和强度,能够在组织发挥物理支架的作用。也使其具备低免疫原性、生物相容性、生物可降解性、组织可吸收性、凝血性等特性。

2. 胶原蛋白特点

胶原蛋白可以作为细胞生长的支架,促进细胞黏附、增殖和分化,对伤口愈合和组织修复至关重要。具有良好的保湿性,能够吸附大量水分,有助于维持皮肤的弹性和柔软性。在医美领域,胶原蛋白常用作注射材料,用于改善和修复皮肤的纹、疤痕和其他组织缺陷,以达到年轻化和美容的效果。

3. 医学应用方向

胶原蛋白应用于外科、皮肤科、烧伤科、眼科、骨科、整形美容科。

医美植入物(胶原蛋白植入剂、医用胶原充填剂)、骨科修复材料添加物(胶原基骨修复材料)、组织修复(脱细胞真皮基质、脱细胞修复膜、医用胶原修复膜)、外科手术止血、填充(止血明胶海绵、明胶海绵颗粒栓塞剂)、痤疮、疤痕、烧烫伤、医美术后创面治疗(胶原贴辅料、生物敷料、创面敷料)

(二)人体中胶原蛋白至少有28种,I型含量最高,超80%,医美注射用胶原蛋白为I型或III型

按照多肽链形态和数量划分,人体中的胶原蛋白至少有28种分型。其中,I型胶原蛋白是成人体内胶原最主要的成分,占比约80-90%,在皮肤中的含量最高,其质地坚硬、组织纤维更粗,能为皮肤提供较强的支撑力。其次为III型胶原蛋白,约占成人体内胶原的10-15%,在婴儿体内含量更高;其结构柔软,有维持皮肤弹性和修复功能。

I型胶原蛋白流失,面部易出现皱纹和凹陷;III型胶原蛋白流失,会出现修复能力弱、弹性不足等皮肤问题。因此,目前用于医美注射的胶原蛋白均为I型和III型。

(三)医美注射领域,动物源胶原蛋白是主流,但重组胶原蛋白发展更快、未来可期

按来源与制备方式,胶原蛋白可分为动物源胶原蛋白与重组人源化胶原蛋白两类。

动物胶原蛋白通常通过酸法和酶法提取,在对动物组织进行去杂质、溶解、分离提纯后获得。重组胶原蛋白使用基因工程技术,通过目的基因的酶切、拼接和再表达后制得。

目前动物源胶原蛋白的产量远高于重组胶原蛋白,据Grand View Research,2023年全球动物源胶原蛋白的产量预计为3.7万吨。但重组胶原蛋白的产量较小,但增长迅速,不受原料限制,随着技术和工艺的精细化发展,预计未来有望超过动物源胶原蛋白产量。

(四)医美注射用胶原蛋白为溶液或冻干纤维形态,产品添加PMMA可持续刺激胶原蛋白再生

1. 产品形态及组成

医美注射用胶原主要成分为牛胶原/猪胶原/重组胶原蛋白,需搭配注射器使用。有溶液和冻干纤维两种形态,溶液形态为主导,占比87.5%,冻干纤维使用时需用无菌生理盐水溶解。

溶液形态,通常由牛胶原/猪胶原/重组胶原、磷酸盐缓冲液、生理盐水组成。部分产品还会添加盐酸利多卡因、聚甲基丙烯酸甲酯(PMMA)微球。添加PMMA(一种再生材料)的产品,其主要成分仍是胶原蛋白,故归为胶原蛋白类而非再生材料类。

冻干纤维形态,成分为重组Ⅲ型人源化胶原蛋白,为白色海绵状固体,使用时需用无菌生理盐水溶解。

2. 重点成分及功能

- 胶原蛋白:注射胶原蛋白即时提供皮肤营养和结构支持,可以迅速修复肌肤,帮助肌肤重建胶原纤维网络,提高肌肤的弹性和紧致度,消除皱纹/减少皱纹出现。

- 聚甲基丙烯酸甲酯(PMMA):PMMA通过引发亚临床异物炎症反应,让巨噬细胞和异物巨细胞聚集,发生纤维增生和胶原沉积,最终导致胶原纤维的生成。PMMA微球持久刺激宿主产生免疫反应,在较长时间内刺激人体自身胶原蛋白的再生,能提供更持久的填充效果,达到改善皮肤凹陷和皱纹的效果。

- 盐酸利多卡因:是一种局部麻醉剂,能提升舒适感和客户满意度。注射时无需额外进行麻醉处理,可简化治疗流程;显著降低注射过程中的疼痛感;减少治疗后出现的红肿、痒等不良反应。

(五)我国医美注射胶原蛋白市场规模约67亿元,市场竞争者少,本土企业持续发力

1. 我国医美注射胶原蛋白市场规模约55亿元

中国医美注射用胶原蛋白市场正处于高速发展的黄金时期,根据沙利文分析,2023年我国医美注射用胶原蛋白市场规模约为55亿元,近几年将以22%的增速高速增长。

2. 共有5家企业布局中国市场,双美位居第一

医美注射用胶原蛋白领域,中国市场仅有荷兰汉福、圣诺华、台湾双美、锦波生物、 斐缦5家企业有产品获批上市。台湾双美有先发优势、产品矩阵丰富、价格适中、口碑好,销量最高;荷兰汉福国内业绩优于圣诺华;本土企业锦波生物、斐缦各有优势,不相上下。

3. 重组胶原蛋白注射产品占比有望提升

国内上市的胶原蛋白填充产品仅有8款,仅有锦波生物的两款产品为重组胶原蛋白,分别于2021年、2023年获批,锦波生物后来居上、业绩不俗,其2021年上市的薇旖美,2021年、2022年、2023年销量分别达2.5万支、16.4万支、57万支,销量增长迅速,表现出良好的市场接受度。

(六)国内共有8款胶原蛋白植入产品,6款成分为动物源,进口产品添加了PMMA价格更高

(七)胶原蛋白维持时间相对玻尿酸更久,因其是乳白色,去泪沟、黑眼圈的效果更佳

1. 胶原蛋白优势

- 生物相容性较高:胶原蛋白是一种天然存在于人体内的物质,具有良好的生物相容性,很少引起过敏反应。

- 效果更自然:与玻尿酸相比,胶原蛋白注射的效果更自然,不会出现“打完透光、发青、黑眼圈更明显”的丁达尔效应。

- 有美白遮瑕功效:胶原蛋白为乳白色,带有美白遮瑕效果,在去泪沟、去黑眼圈方面有独特优势。

- 快速见效,效果更持久:注射胶原蛋白后,效果几乎是立竿见影的。相比玻尿酸,胶原蛋白拥有更持久的填充治疗效果,尤其是添加了PMMA的产品。

2. 胶原蛋白缺点/风险

- 可能效果欠佳:可能会在体内形成结块或结节,导致皮肤异常突起、触感不平滑。注射部位较浅或注射后未做好防晒工作,可能会导致色素沉着。

- 过敏反应:胶原蛋白是蛋白质制剂,有严重过敏或自身免疫性疾病家族史的人群不宜注射胶原蛋白。可能会出现水肿、压痛、瘙痒、红斑等过敏反应。

- 疼痛肿胀:可能会出现明显的肿胀感、轻微疼痛、轻微发红等, 通常在2天左右消失。

- 可能的并发症:可能会损伤毛细血管,导致局部淤血和青紫,这种情况通常在一周内消失。若注射进血管,可能会导致血管栓塞,有报道称胶原蛋白注射后逆行运动可能导致视网膜血管闭塞,严重时可能导致一侧眼部失去视力。

四、再生材料行业发展分析及市场格局分析

(一)再生材料作为异物持续刺激人体自身胶原蛋白再生,过程中逐渐被人体代谢

1. 定义及分类

医美再生注射类产品是人工合成的生物医用高分子材料,通常以微球的形式被注射到真皮层和/或皮下组织,作为异物持续刺激人体自身的胶原蛋白再生从而起到持久重塑紧致、美容抗衰的作用,此外,微球结构还具备优良的机械支撑性能,能即刻填充皮肤凹陷。

大部分再生材料为可降解材料,在几年内可逐渐降解,不会造成异物残留。注射部位为真皮深层、皮下层,注射部位较深时,若产品本身不含利多卡因,可额外搭配利多卡因使用。常见的医美注射类再生材料包含聚乳酸(polylactic acid,PLA)、聚己内酯(polycaprolactone,PCL)、聚乙烯醇(polyvinyl alcohol,PVA)、羟基磷灰石( Hydroxyapatite, HA)、聚甲基丙烯酸甲酯(Polymethyl Methacrylate,PMMA)。

2. 再生材料对比

(二)医美注射用再生材料多为凝胶态,大部分产品含有或需搭配玻尿酸使用

1. 产品形态及组成

2. 重点成分及功能

(三)我国再生类医美注射市场规模约30亿元,本土企业占据先发优势

1. 我国再生类医美注射市场规模达30亿元

根据华东医药、爱美客数据,以机构进货价计,我国再生类医美注射市场规模达30亿元。企业进入该市场有三种方式,新设产品线自主研发,如爱美客、长春圣博玛;收并购,如华东医药收购Sinclair;获取代理权,如江苏吴中获取韩国REGEN“艾塑菲AestheFill”产品在中国大陆的独家销售代理权。

2. 本土企业占据先发优势,定价与进口产品相当

聚乳酸、聚己内酯、羟基磷灰石、聚乙烯醇四大类型的再生材料,本土企业都有先发优势,比进口产品先上市数年,率先完成市场教育,占领了市场份额,定价不像玻尿酸、胶原蛋白那样明显低于进口产品。

3. 童颜针、少女针市场前景更佳

聚乳酸、聚己内酯因其分子量可控和生物可降解的特性更受市场青睐, 2021年,艾维岚、濡白天使、伊妍仕上市后迅速掀起市场热潮,增速远超预期,市场反响积极。我们认为,各类再生材料中,童颜针、少女针市场前景更佳。

(四)NMPA共批准上市11款医美注射用再生材料产品,聚乳酸类后来居上、产品数量最多

NMPA共批准上市11款再生材料医美注射产品,其中国产产品为7款,占比64%。聚乳酸类产品数量最多,达4款,羟基磷灰石3款,聚己内酯、聚乙烯醇均为2款。

聚乙烯醇是国内最早用于医美注射的再生材料,但其在人体内代谢的时间非常长,注射效果不理想后难以处理;聚乳酸、聚己内酯因其分子量可控和生物可降解的特性更受市场青睐;羟基磷灰石也是较受欢迎的填充剂,但部分产品并未获批医美注射适应症,属于超适应症使用。

(五)国内4款聚乳酸产品单价相差不大,国产产品先发优势明显,爱美客濡白天使销量领先

(六)聚己内酯获批时间较晚,但“少女针”反响热烈,山东采采新品获批参与竞争

(七)再生材料维持时间更长、不易变形移位、长期更经济,但不可逆、对医生的技术要求高

1. 再生材料优势

- 生物可降解:产品多为生物可降解材料,在人体内最终代谢产物为CO2和H2O,几乎不会有材料残留,减少了异物性。

- 不易变形移位,效果更渐进:刺激自体胶原蛋白合成,形成支架,不易变形移位;且注射后的肿胀感、透光感以及多次注射的僵硬感更小,效果更自然。

- 维持时间更长:不仅可以起到填充组织容积的即刻效果,还可以促进人体自身胶原蛋白、弹性纤维等再生,相比玻尿酸和胶原蛋白,维持时间更长、最长可达数年。

- 改善皮肤本身:再生材料通过刺激成纤维细胞产生新的胶原蛋白,不仅能填补凹陷,还促进皮肤结构重建,从而改善皮肤本身的肤质和弹性。

- 长期更经济:再生材料价格跟胶原蛋白相差不大,比玻尿酸贵一些。但由于其长效效果,长期来看可能更具成本效益。

2. 再生材料缺点/风险

- 不可逆性:再生材料一旦注射到体内,不能通过溶解酶逆转,一旦出现结节或者并发症,较难处理。

- 并发症延迟:再生材料注射后可能出现的并发症多是迟发性的,可能在半年甚至一年之后才会发现,如结节、肉芽肿等。

- 对医生的要求高:再生材料注射对医生的技术和审美要求非常高,注射的量和层次不当都可能导致问题。

- 效果显现时间稍长:玻尿酸和胶原蛋白是注射后即刻见效,再生材料注射后的效果是渐进式的,需要等待自身组织生长,因此效果显现时间稍长。

- 缺乏长期证据:生物材料长期留置对人体的影响还缺乏系统研究,存在一定未知风险。

五、肉毒素行业发展分析及市场格局分析

(一)肉毒素是具有神经毒性的蛋白质,通过阻断神经与肌肉间的乙酰胆碱传递达到美容效果

1. 定义

肉毒素,又名肉毒毒素或肉毒杆菌毒素,是肉毒杆菌在繁殖过程中所生成具有神经毒性的蛋白质。根据抗原性的不同,肉毒素可分为A、B、Ca、Cb、D、E、F、G八个型别,在整形美容中大量使用的为A型肉毒杆菌素,广泛用于面部去皱抗衰,也可用于瘦脸、瘦腿等。

2. 作用原理

将肉毒素注入肌肉内,肉毒素将作用于周围运动神经末梢、神经肌肉接点(即突触)处,抑制突触前膜释放神经递质,阻断神经与肌肉间的乙酰胆碱传递,从而使肌肉张力下降或暂时瘫痪麻痹,避免局部肌肉收缩,起到抚平皱纹和调整肌肉轮廓的效果。

3. 注射部位

需注射至肌肉层,严禁注射到表皮层,否则可能会损伤面部神经。除皱针一般注射至肌肉浅层,瘦脸针、瘦腿针需要注射至肌肉中层或深层,但不接触骨膜。在注射一段时间后,失活的神经末梢产生神经轴突芽生,重新激发神经。

4. 应用场景

- 改善动态皱纹:注射肉毒素,可显著减少额纹、眉间纹、鱼尾纹、鼻背纹、颈横纹、口皱纹、木偶纹等动态皱纹出现。

- 轮廓调整:注射到咬肌,达到瘦脸效果(注射腓肠肌可瘦腿,注射到斜方肌可改善肩颈部线条)。

- 面部提升:提升外眼角和眉尾下垂;注射到颈阔肌可降低对中下面部皮肤的牵拉,提升下面部,使下颌缘轮廓更清晰。

- 其余领域:神经异常引起的痉挛、偏头痛、多汗、狐臭、斜视等。

(二)评价肉毒素产品性能最关键的三大指标是扩散性、持续时间、安全性

肉毒素的制备包含原料选择、发酵培养、提取、纯化、灭活、制剂制备六个步骤,发酵过程中,要持续监测肉毒素产生情况;分离纯化过程通常涉及粗肉毒素沉淀、凝胶过滤、离子交换等过程。

肉毒素的产品性能是否优异可从其效力、纯度、稳定性、扩散性、持续时间、安全性六个方面去评价,其中扩散性、持续时间、安全性是消费者最易理解、最关注的三点。

(三)注射用A型肉毒毒素通常还含有人血白蛋白、蔗糖组成,发挥稳定剂和保护剂的作用

1. 产品形态及组成

注射用A型肉毒毒素主要成分为A型肉毒梭菌毒素,按照药品进行审批,产品形态均为冻干粉,用无菌、无防腐剂的生理盐水(注射用0.9%氯化钠)配置溶解后才能用于注射。

注射用A型肉毒毒素通常由肉毒毒素、人血(清)白蛋白、蔗糖组成,少数产品还会添加氯化钠。达希斐采用了专利的肽交换技术,不需要人血清白蛋白也能保持稳定性,所以不含人血白蛋白。除此之外,衡力也有别于竞品,由肉毒毒素、蔗糖、右旋糖苷、明胶组成。

2. 重点成分及功能

(四)我国肉毒素市场规模超80亿元,六大厂商错位竞争、各有优势

1. 我国肉毒素市场规模约81亿元

中国肉毒素市场庞大、增长迅速, 2023年我国注射用A型肉毒毒素市场规模约为81亿元,近五年复合增速近30%。随着监管趋严、产品正规化、产品性能优化、消费者接受度提升,肉毒毒素市场需求将持续扩张。

2. 六分天下,错位竞争

- 保妥适最早上市,长期以来在中国市场(尤其是在高端市场)占据领先地位。

- 衡力性价比高,在中低端市场具有较强竞争力。

- 乐提葆近年来迅速崛起,尤其受到年轻消费者偏爱。

- 吉适、西马也逐渐获得认可。

- 达希斐虽是新品,但有长效性优势,未来潜力巨大。

短期内将会呈现六分天下的格局。

3. 市场竞争将会进一步加剧

不少老牌药企通过收购、授权等方式积极布局和引入注射类肉毒素产品,国内市场经NMPA批准上市的肉毒素产品共有6款,其中有两款为今年获批上市。各品牌在产品性能、安全性、持久性、价格、终端培训教育等多维度展开激烈竞争,随着更多品牌获得监管批准进入市场、各价格带产品供给丰富、消费者教育提升,市场竞争将进一步加剧。

(五)我国共批准上市了6款注射用A型肉毒毒素,共10个批文,价格约为400-2000元/50U

(六)6款肉毒素中进口产品占5款,弥散性地适用于精准除皱,高则更适合影响大面积肌肉

(七)肉毒素可做减法、无填充剂移位风险,但其持续时间较短且产品本身危险性更高

1. 肉毒素优势

- 应用成熟:在国内外经过了多年的临床应用,已经被证明是安全有效的(但需要由经验丰富的医生进行注射)。

- 无移位风险:其作用于肌肉,相比玻尿酸、胶原蛋白等填充剂,没有填充剂移位的风险。

- 无需恢复期:肉毒素注射过程快速,通常只需几分钟到十几分钟,且无需恢复期。

- 可做减法瘦脸:玻尿酸、胶原蛋白等填充剂均是做加法,起填充作用;肉毒素除去皱外,还能做减法,用于瘦脸、提升眉毛位置等。

2. 肉毒素缺点/风险

- 效果欠佳:使用注射不当可能导致面部僵硬、下垂、面部表情不自然或不对称等问题,尤其是打在下半张脸时,可能导致脸部下垂和两侧凹陷。

- 弥散风险:扩散到注射区域以外可能导致非目标肌肉暂时性无力或过度放松,呼吸困难、吞咽困难或其他神经肌肉症状。

- 持续时间较短:注射肉毒素的效果通常可以持续3到6个月,效果持久性较差,而其他医美填充剂可持续数月到数年。

- 危险性更高:肉毒素是一种具有神经毒性的蛋白质,不像玻尿酸、胶原蛋白等人体本身存在的天然物质,肉毒素产品本身的危险性更高。注射来源不合法的肉毒素产品后可能出现吞咽及发音困难、呼吸肌麻痹、尿潴留等严重的全身中毒反应,甚至导致患者死亡。

以上内容均来自摩熵咨询{2024医美注射材料市场发展分析报告},如需查看或下载完整版报告,可点击!

想要解锁更多药品信息吗?查询yl23455永利官网(原药融云)数据库(vip.sdbaichao.com/?zmt-mhwz)掌握药品各国上市情况、药品批文信息、销售情况与各维度分析、市场竞争格局、一致性评价情况、集采中标情况、药企申报审批信息、最新动态与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论